1、疫情以來我們印錢百萬億,增長超5成,但GDP和居民可支配收入只增長了3成左右;

2、貨幣流動速度持續降低導致資本創造財富的能力持續下降;

3、重投資輕消費的獨特經濟結構,是貨幣周轉速度越來越低的主要原因;

4、提高貨幣周轉速度,增強貨幣政策效率,必須抑制投資擴大消費。

一、疫情以來我們印錢百萬億,增長超5成,但GDP和居民可支配收入只增長了3成左右

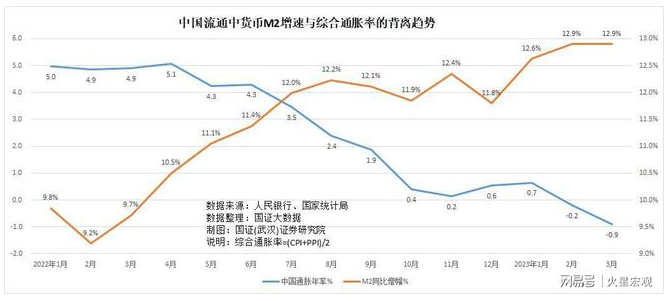

上周,國證(武漢)證券研究院的分析師們問我:他們看到很多人說美國這兩年的通脹,是因為疫情期間美國開動了印鈔機,印了天量的美元,導致供不應求,價格暴漲,美國GDP規模再次甩開我們,也是因為美國通脹嚴重。但他們在整理數據時又發現,這幾年人民幣的印鈔速度并不比美元慢,為什么不僅沒有像美國一樣供不應求、通貨膨脹,反而物價指數越走越低,走到通縮的門口了?

與此同時,也有不少讀者問我:這幾年我們注入流通中的貨幣量和社會融資都在以兩位數增長,但GDP和居民收入增速在5%左右徘徊,CPI漲幅上個月回落到0.1%,環比連續3個月下跌,這些天量的資金都去哪了?

其實這兩個問題,都是一個問題。只是站的角度不一樣,問法不同。這個問題是一個很多人看到一些宏觀經濟數據,就會發現與經濟學常識存在矛盾,想不太明白的卻又比較重要的宏觀經濟問題。

從資金供給來看,疫情以來增速的確很快。

比如社會融資存量在2019年3月為235.25萬億元,到2023年3月已經增加到359.02萬億元,增加了123.77萬億元,相當于18萬億美元,比疫情前增長了52.6%。

比如流通中的貨幣M2,2019年3月為188.94萬億,到2023年4月膨脹到281.45萬億元,增加92.51萬億元,相當于13.7萬億美元,比疫情前增長了49%。

但從收獲的經濟成果看,明顯不如資金供給50%左右的增速。

比如GDP,從2019年一季度的21.72萬億元,增加到2023年一季度的28.5萬億元,只增長31.2%,比同期社會融資存量的增速和M2增速低20個百分點左右。年化GDP僅增長27萬億元,不到同期新增社會融資的22%,不到同期M2新增量的30%。

比如居民可支配收入,從2019年一季度的8493元,增加到今年一季度的10870元,僅增長28%,比同期社會融資存量的增速和M2增速要低45%左右。

從物價水平看,生產環節的物價指數,工業品出廠價格指數PPI一季度同比平均下跌了1.57%,消費端的消費者價格指數CPI一季度同比增幅回落到1.27%。

二、貨幣流動速度持續降低,導致資本創造財富的能力持續下降

從資本與產出的邏輯關系來看,我國疫情以來持續的貨幣寬松政策,向市場釋放了巨量的資金,新增了天量的債務,但產出的經濟成果不多,未推升消費需求,表層的原因是貨幣流通速度持續降低,導致資本創造財富的能力持續下降。

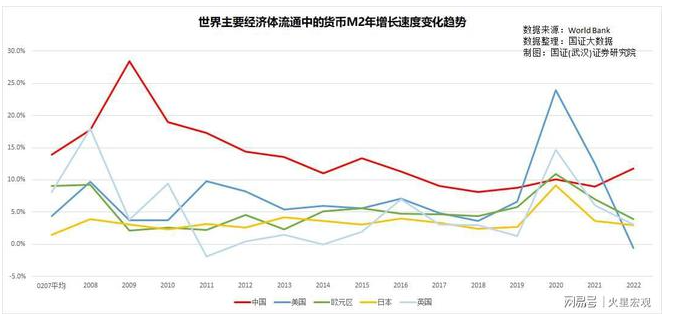

從注入到市場中的貨幣量來看,疫情期間我們和歐美相近。但近20年以來,我們的印鈔速度比歐美快幾倍,注入市場的貨幣總量,超過了美歐日的注入總量。

】

】

貨幣政策和資金要素的分配制度對國民經濟的影響,是一個長期累積的過程。從最近20年這個時間段來看,除疫情初期的2020-2021年,發達國家改變了長期穩健的貨幣政策導致貨幣發行量突增,貨幣增速超過我們之外,其他時間我們基本上以發達國家2倍的增速向市場注入貨幣。

2022年底與2019年底比較,我們的M2增長了34.1%,美國增長了38.6%,歐盟增長了23.3%,英國和日本分別增長了16.4%和25.3%。我們的貨幣增速低于美國但高于歐洲和日本。但從規模上看,我們增發了大約10.1萬億美元,接近美國、歐元區、英國、日本這段時間增發的11.6萬億美元的總和。

從更長時間,比如2002-2022年來觀察,我們增發的貨幣遠超過發達國家。

2022年底與2002年底比較,我們的M2增長了5.6倍,美國只增長了1.85倍,歐元區僅增長1.07倍,英國和日本分別增長了69.9和96.8%。我們的貨幣增速是美國的3倍,歐元區的5倍,英國的8倍,日本的6倍。

從規模上看,我們增發了大約248萬億人民幣折合約36.9萬億美元貨幣,比美國、歐元區、英國、日本這20年增發的總和36.1萬億美元還多。

但我們注入市場的貨幣產出遠不如發達國家。從2002到2022,美歐英日新增了25.5萬億美元GDP,我們僅新增108.9萬億人民幣GDP,折合16.2萬億美元,比發達國家GDP增量少了36%。

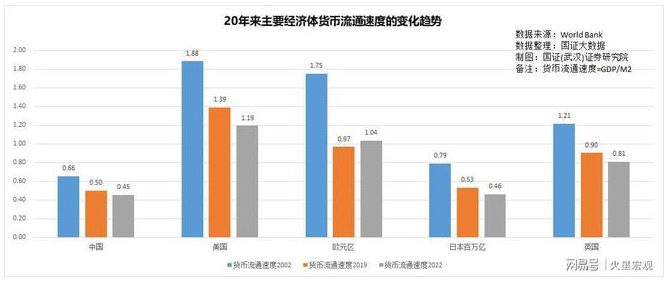

原因在于我們的增發的貨幣多,流通中的貨幣規模大,但貨幣流通速度慢。

如果不考慮國際收支,經濟學者MV與PQ的關系,實質上就是M2與GDP的關系。

如果廣義貨幣M2,能夠帶來很大的GDP,則意味著新發行的貨幣流通速度快,創造財富的能力強。反之,就說明該經濟體內部,貨幣流通速度慢,創造財富的能力較低。

總體上看,隨著各國財富的積累,對外投資的增多,貨幣流通速度呈現持續下降的趨勢。但我們的貨幣流通速度一直比發達國家要慢得多。

2002年,我們的貨幣流通速度為0.66,低于美國的1.88,歐元區的1.75,英國的1.21和日本的0.79。

2022年,我們的貨幣流通速度降低到了0.45,仍然低于美國的1.19,歐元區的1.04,英國的0.81和日本的0.46。

如果考慮到國際收支,一國資本如果流入流出的逆差越大,其貨幣的流通速度就越慢。因為其分子GDP并不包括資本的海外收益。比如日本,一直是資本凈流出國,其凈流出與M2之比,超過了所有的發達國家,所以我們常說日本在海外還投資了一個日本。但日本對外投資創造的海外GDP,并未計入日本。這也是日本最近20年看上去GDP增長不多,但財富依然龐大的原因之一。

毫無疑問,我們與歐美日對比,屬于資本凈流入國。如果考慮這一點,我們的貨幣流通速度實際上更低了。

三、重投資輕消費的獨特經濟結構,是貨幣周轉速度越來越慢的主要原因

我們作為一個發展中國家,一個資本凈流入國,為什么貨幣的流通速度比一眾資本凈流出的發達國家還要慢很多?這源于我們獨特的、曾經推動了我們經濟高速發展,但現在已成為經濟發展最大障礙的重投資輕消費的獨特經濟結構。

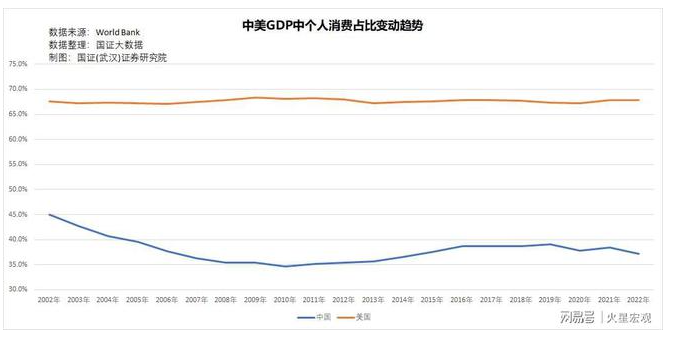

國證大數據通過對世界銀行公布的各國GDP、固定資產形成額、居民個人消費額資料的整理,發現我們的GDP中,固定資產形成額占比的變動趨勢與發達國家完全相反:發達國家的固定資產形成額占比越來越小,我們卻越來越大。

1980年,剛剛改革開放,我們GDP中的固定資產形成額占比為28.6%,美國為23.5%,歐元區為25.2%,英國為22.8%,日本為35.3%。我們的經濟發展結構與發達國家差不多。

1992年,固定資產形成額占比增加到30.3%,1993年繼續增加到37.1%,2003年增加到38.3%。這段時間發達國家的固定資產形成額占比下降到20%左右。這段時期,我們的基礎設施比較落后,經濟發展的主要矛盾是供給難以滿足日益增長的居民需求,因此集中力量投資增加供給,滿足需求,無疑是正確的選擇。

2009年,我們的固定資產形成額占比突破40%,增加到43.8%,是發達國家的2倍以上。一直到現在,我們的固定資產形成額占比一直穩定在40%以上。2022年為41.9%,美國為21.2%,歐元區為21.9%,英國為17.4%,日本為25.4%。

固定資產形成額占比長期高居40%以上,必然會擠壓勞動者收入,擠壓居民消費,導致供求過剩。從而影響經濟的正常循環,拉低貨幣周轉速度。

比如美國的固定資產形成額占比長期穩定在20%左右,居民個人消費在GDP中的占比長期維持在67%左右。但我們的居民個人消費占比,隨著投資占比的攀升而持續下降。2002年我們的居民個人消費占比為45.1%,美國為67.6%,我們達到了美國的67%。到2022年,我們的居民個人消費占比減少到37.2%,美國略增到67.9%,我們僅為美國的55%。

投資占比高,消費占比低,不僅通過擠壓居民消費拉低貨幣周轉速度,還因為消費部門周轉速度原本就快于投資部門,周轉快的消費部門占比越來越低,周轉慢的投資部門占比越來越大,經濟結構的變化也拉低了貨幣周轉速度。

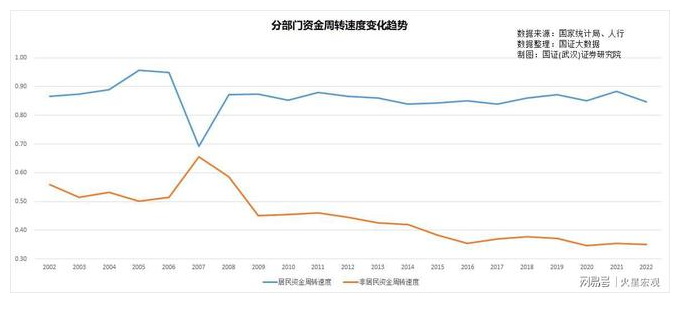

居民部門的資金周轉速度【(消費支出+商品房支出)/(居民可支配收入+新增居民貸款)】2002年為0.87,2022年為0.85,變化并不大。但其在GDP中的占比從2002年的45.1%下降到了37.2%。

非居民部門的資金周轉速度則從2002年的0.56下降到0.35,與此同時,非居民部門在GDP中的占比,又從2002年的54.9%增加到了62.8%。

四、提高貨幣周轉速度,增強貨幣政策效率,必須抑制投資擴大消費

目前,宏觀經濟最突出的問題是勞動力收入低于經濟增長,居民消費嚴重滯后于供給。我們的基礎設施建設已經超越了我們現有的發展階段,我們的商品與服務供給,相對于需求已經嚴重過剩。這就是非居民部門資金周轉速度越來越慢的主要原因。

因此,我們應該迅速改變我們的經濟結構,馬上開始抑制投資,將投資占用的資金用于提高勞動力收入,將基本建設的錢轉移到居民消費上。

第一、要提高國民收入分配中勞動力價格占比。

2022年,美國在職勞動者稅前工資總額占GDP的53.8%,稅后工資占36.4%,勞動者向政府繳納的稅費占17.3%。我們的勞動力稅前工資占GDP的38.8%,稅后工資占GDP的26.6%,勞動者向政府繳納的稅費占12.2%。我們的勞動者繳納的稅費占比較低,是因為個體、靈活就業人員和農村在職勞動力中,相當一部分不繳納醫保和社保。我們應該參照美國的勞動力價格占比,逐步提高勞動力價格。

第二、要提高社會保障平均水平。

2022年,美國向居民退稅和轉移支付合計41473億美元,占當年GDP的16.3%。同年,我國轉移支付占當年GDP的8%,不及美國一半。全體中國人人均從政府拿到了再分配收入6891元,折合1025美元,只及美國人均的8.1%。我們的社會保障水平亟待提高。

第三、要降低居民債務負擔。

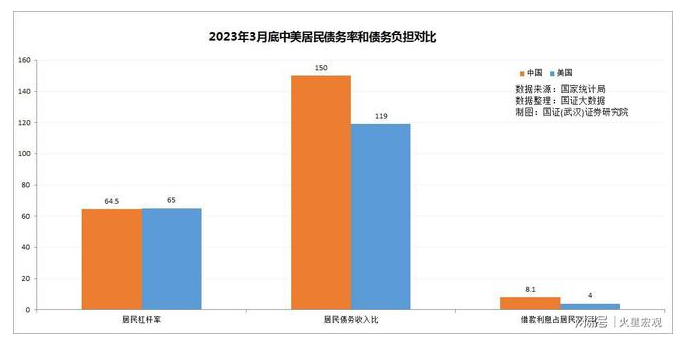

2022年,美國居民負債余額為15.39萬億美元,債務收入比為119%。我國居民負債余額為78.65萬億元,折合11.7萬億美元,債務收入比達到了150%,加上居民貸款存量利率遠高于美國,比如2022年美國居民30年按揭貸款余額的平均利率只有3.1%左右,我們達到5.5%左右。我國居民債務負擔較重。國證大數據據此計算,2022年美國居民的利息收入比為4%,我國居民的利息收入比高達8.1%,是美國的2倍以上。

就短期的宏觀經濟政策而言,實際上我們應該考慮將投資的錢壓縮一半平均發給老百姓,不管老百姓是用于消費還是還債,對整個社會而言,都有利于拉動消費。

小叮當管理ERP在行業內頂尖,實現各種數字化流程管理,獲得數萬家企業的認可。

裝飾行業管理與營銷服務方案提供商

裝飾行業管理與營銷服務方案提供商

注冊體驗賬號,享受體驗賬號和試用培訓。

小叮當致力于以 “快速增效” 的方式,讓每一位裝企用戶提高工作效率